Dans les dernières semaines, j’ai présenté des études de marché immobilier pour les régions de Sherbrooke et Montréal. À chaque conférence, j’ai un vécu un phénomène qui m’a bien amusé. En fait, je ne peux compter le nombre d’investisseurs qui, lors de ces événements, m’ont demandé à voix basse, presque en cachette comme pour être sûrs que personne n’entendrait notre conversation : «Juste entre toi pis moi, où est-ce que je peux trouver les meilleurs deals sur le marché?». Ma réponse fût à chaque fois : «Je ne sais pas. Qu’est-ce qu’un deal selon vous?».

Définition

Un deal est un accord conclu par deux ou plusieurs parties dans leur intérêt mutuel, notamment dans un contexte commercial.

Un deal, c’est subjectif. Nikolaï le répète sans cesse dans cette phrase clef : «Voir des deals là où les autres n’en voient pas!». C’est à dire que personne n’a la même idée de ce qu’est un deal. Un entrepreneur spécialisé dans la rénovation de multilogements préférera un immeuble qui a besoin de beaucoup d’amour alors qu’aux yeux d’un investisseur qui cherche un immeuble clé en main, voir neuf, ce même vieil immeuble n’aura aucun intérêt! Ces 2 types d’investisseurs ne cherchent pas les mêmes prix, ni dans les mêmes territoires. Pire encore : l’entrepreneur préfère que les logements ne soient pas loués car c’est plus facile de les rénover, alors que l’autre investisseur les voudrait tous loués avec des bails pour 10 ans (façon de parler) car c’est moins d’efforts pour lui.

Rentabilité ou rendement

Un objectif de rentabilité, c’est de prioriser les flux monétaires (cash flow) de l’immeuble. C’est à dire qu’on est intéressé à investir dans un immeuble qui génère des flux monétaires positif immédiat car nous avons besoin de liquidités à court terme. Par exemple, si nous avons besoin de 50K$ par année pour vivre uniquement des revenus générés par notre bloc appartements, il faut alors trouver un immeuble qui génère 50K$ de revenus nets, après le paiement de l’hypothèque.

Un objectif de rendement total, c’est placer son argent pour le faire fructifier car nous n’en aurons pas besoin avant plusieurs années. Dans ce cas, nous considérerons les flux monétaires, la capitalisation (le remboursement de l’hypothèque) et la plus value (l’appréciation de l’immeuble lors de la vente).

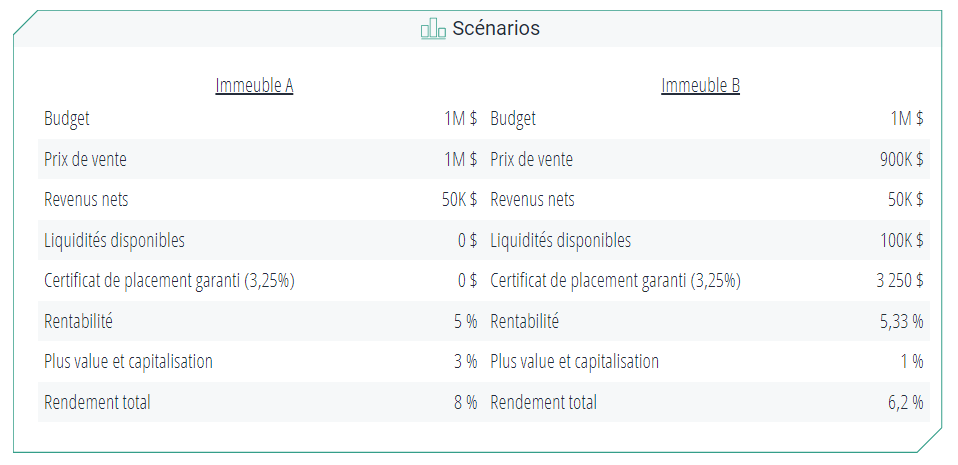

Dans le but d’illustrer ces 2 concepts, disons que nous devons choisir entre 2 immeubles qui rapportent chacun 50K$ de revenus nets par année.

Selon l’exemple ci-dessus, quelqu’un qui veut absolument quitter son emploi pour vivre uniquement des revenus de son bloc rapidement choisira l’immeuble B. Par contre, un investisseur immobilier qui désire s’enrichir préférera l’immeuble A qui offre un meilleur rendement total.

Bien entendu, ces 2 définitions sont des lignes directrices. Il est important de comprendre que dans la réalité, ces deux mesures de profitabilité sont interreliées. L’idée à retenir est qu’il faut relativiser leur importance en fonction de nos objectifs. En effet, il faut aussi réaliser que, par exemple, un immeuble avec une rentabilité négative peut donner un excellent rendement total. Comment est-ce possible? C’est le sujet d’un futur article.

La stratégie de profitabilité

Avant d’acheter un bloc, il faut avoir un plan pour faire des profits avec ce dernier. Un plan implique une stratégie, pas seulement un montage financier. Pour déterminer une stratégie, il faut connaître le niveau de risque et d’implication de notre personne que nous sommes prêts à accepter. Par exemple, construire un immeuble neuf près d’une future station de métro qui n’est pas encore construite représente un grand risque et une rentabilité négative à court terme à cause des sorties d’argent liées à la construction. Cependant, ça représente aussi une forte possibilité de rendement total à long terme.

Un autre exemple : rénover un immeuble pour offrir une qualité condo près d’un parc industriel qui embauche beaucoup de main d’oeuvre qualifiée représente une rentabilité peu motivante à cause des sorties d’argent pour les rénovations, mais une forte possibilité d’un rendement total élevé.

Aussi, nous pourrions simplement vouloir acheter un immeuble clé en main dans un marché de qualité, sans tracas et sans implication de notre personne, afin de protéger nos capitaux contre l’inflation. Il s’agirait d’un véhicule de placement fiable qui peut protéger sa valeur par l’augmentation de ses revenus en suivant au minimum l’inflation.

Au final, tout dépend de notre profil d’investisseur et des stratégies qui nous sont accessibles. Si vous ne savez pas quel est votre profil d’investisseur ou que vous n’avez pas de le temps de suivre des formations en immobilier, nous offrons un certificat en entrepreneuriat immobilier multilogements pour déterminer votre profil, les stratégies qui s’offrent à vous et comment prospecter vos deals «là où les autres n’en voient pas» comme dirait Nikolaï.